本文

不足額給付についてよくある質問

「高知市定額減税補足給付金(不足額給付)」について,よくある質問をまとめました。

よくある質問

| 制度について | 対象について |

| 支給額について | 手続きについて |

| その他 |

制度について

Q1:当初調整給付,不足額給付1,不足額給付2とはなんですか。

対象者について

Q4:事業専従者で,令和6年分の所得税額,令和6年度個人住民税所得割額が0円です。不足額給付の支給はありますか。

Q6:令和6年中に子どもが生まれ,扶養親族の数に変更がありました。定額減税で引ききれないと見込まれるのですが,不足額給付はどうなりますか。

Q8:昨年の6月以降に支給された当初調整給付を受給していなくても,不足額給付を受けることはできますか。

Q9:令和7年度の住民税が非課税でも不足額給付はもらえますか。

Q10:事務処理基準日(令和7年6月2日)を過ぎてから申告し,所得税額が発生しましたが,定額減税しきれない額がありました。不足額給付はもらえますか。

Q11:不足額給付の対象となる「扶養親族」は誰を指しますか。

Q12:令和6年1月2日以降に海外より入国しました。不足額給付の対象となりますか。

支給額について

Q13:【不足額給付1】支給のお知らせ(または支給要件確認書)に記載されている「令和6年分所得税額」が実際払った金額と違っているのはなぜですか。

Q14:【不足額給付1】所得税と住民税所得割で扶養人数が違っているのはなぜですか。

Q15:【不足額給付1】支給のお知らせ(または支給要件確認書)に記載されている当初調整給付額が実際に受給した金額と異なります。

Q17:【不足額給付2】原則4万円と書いているのに,支給額が3万円なのはなぜですか。

Q18:令和6年分の源泉徴収票に「控除外額」が記載されていますが,この金額が給付されるのでしょうか。

手続きについて

Q19:不足額給付1または不足額給付2をもらうためには,何か申請が必要ですか。

Q20:【支給のお知らせ】記載されている口座はどこから紐づけられた口座ですか。

Q21:【支給のお知らせ】記載されている支給口座を変更したいときはどんな手続きが必要ですか。

Q22:【支給要件確認書】口座情報確認書類はキャッシュカードのコピーでもかまいませんか。

Q23:【支給要件確認書】オンラインにて申請をしたのですが,支給要件確認書の提出は不要ですか。

Q24:支給口座を妻(または夫)の口座にすることはできますか。

Q25:口座を持っていないのですが口座振込以外に支給方法はありますか。

その他

Q26:受給した不足額給付は課税や差押えの対象となりますか。また,生活保護受給世帯の「収入認定」されますか。

Q&A

制度について

Q1:当初調整給付,不足額給付1,不足額給付2とはなんですか。

A1:定額減税で引ききれないと見込まれる方への給付については,個人住民税が課税される市区町村において給付額を算定の上,以下のように給付されます。

【当初調整給付】

定額減税補足給付金は,定額減税の恩恵を十分に受けることができない方々を補足するための給付金です。

令和6年分の所得税及び令和6年度分の個人住民税について,納税者及び配偶者を含めた扶養親族1人につき,所得税から3万円,個人住民税所得割から1万円の減税(定額減税)が実施されますが,所得の状況により,定額減税しきれない方に対して,定額減税しきれない部分を調整するために給付金を支給することとしており,この給付金を定額減税補足給付金といいます。

対象者にいち早く給付を行う観点から,令和6年分所得税確定前に令和6年度個人住民税課税情報(令和5年1月から12月の所得情報)を基に推計した推計所得税を用いて支給した給付金を当初調整給付(定額減税補足給付金(調整給付))といいます。

なお,高知市にて当初調整給付の対象となった方には,令和6年7月12日以降に通知を発送し,令和6年9月30日をもって申請受付を終了しました。詳細は「高知市定額減税補足給付金(調整給付)について(受付は終了しました)」をご確認ください。

【不足額給付1】

令和6年分の所得等の額が確定した後,上記の当初調整給付では不足する金額があった場合に,追加で給付するものです。令和6年分の所得等の額が確定する必要がありますので,令和7年中に個人住民税を課税する市区町村から支給されます。

【不足額給付2】

ご自身が非課税または扶養親族等に該当しなかったため定額減税の対象外であり,低所得世帯向け給付の対象世帯主・世帯員にも該当しなかった方を対象に原則4万円を給付するものです。

Q2:不足額給付の開始はいつごろからになりますか。

A2:不足額給付1または不足額給付2の対象となると確認できた方には,次のいずれかの書類を送付します。

お手元に届く書類によって手続きや支給日が異なりますのでご確認ください。

(1) 支給のお知らせ(令和7年7月2日発送)

特に申請等の手続きは必要なく,令和7年7月28日に支給します。

※ 金融機関によって振り込まれる時間が異なる可能性があります。

振込エラーとならなければ必ず当日中に振り込まれます。

(2) 支給要件確認書(令和7年7月11日から順次発送)

必要事項を記入の上,必要書類とあわせて返信用封筒にてご返送いただき,

書類に不備がなければ返送から約2~4週間後に支給します。

詳しい支給までの流れについては「不足額給付1」または「不足額給付2」の「支給までの流れ」をご確認ください。

Q3:不足額給付1,不足額給付2は,どこの自治体からもらえますか。

A3:令和7年1月1日に住所があった自治体から給付されます。

対象について

Q4:事業専従者で,令和6年分の所得税額,令和6年度個人住民税所得割額が0円です。不足額給付の支給はありますか。

A4:所得税及び個人住民税所得割の税額がないことによって本人としての定額減税が受けられず,扶養親族等としての定額減税の対象にも制度上含まれない事業専従者の方については,1人あたり原則4万円の支援が行われるよう【不足額給付2】の対象としています。

※ ただし,当初調整給付や低所得世帯向け給付(住民税非課税世帯への給付等)の給付対象となっている場合は【不足額給付2】の給付対象となりません。

Q5:令和5年中と令和6年中の所得税の合計所得金額はそれぞれ48万円超ですが,各種控除を適用した結果,令和6年分所得税額と令和6年度個人住民税所得割はともに0円です(所得税・個人住民税所得割ともに定額減税前)。不足額給付の支給はありますか。

A5:原則として,合計所得金額が48万円超の方で所得税や個人住民税所得割が生じている方は,ご自身が定額減税の対象となりますが,各種控除の適用により所得税,個人住民税所得割ともに定額減税前の税額が0円のため,本人としての定額減税が受けられず,扶養親族等としての定額減税の対象にも制度上含まれない方については,【不足額給付2】の対象としています。

※ ただし,当初調整給付や低所得世帯向け給付(住民税非課税世帯への給付等)の給付対象となっている場合は【不足額給付2】の給付対象となりません。

Q6:令和6年中に子どもが生まれ,扶養親族の数に変更がありました。定額減税で引ききれないと見込まれるのですが,不足額給付はどうなりますか。

A6:子どもの出生等,扶養親族数が増加したことにより,令和6年6月以降に支給された当初調整給付額に不足があると判明した場合には,不足額給付において,差額が給付されることになります。

※ 個人住民税の定額減税額は,令和6年度の住民税の扶養親族の数(令和5年12月31日時点の扶養の状況)に基づいて算定されているため,令和6年中に扶養親族の数に変更があった場合でも,その額に変動等はありません。

Q7:退職により,令和6年中(令和6年1月1日から12月31日の間)の収入が,令和5年中(令和5年1月1日から12月31日の間)の収入と比べて,大きく減りました。令和6年度に実施された当初調整給付の対象ではありませんでしたが,今年度実施される不足額給付は受け取ることができますか。

A7:令和6年度に実施した当初調整給付の対象にならなかった方でも,令和6年中の所得等が確定し,定額減税しきれない金額がある場合には,不足額給付の対象となります。

Q8:昨年の6月以降に支給された当初調整給付を受給していなくても,不足額給付を受けることはできますか。

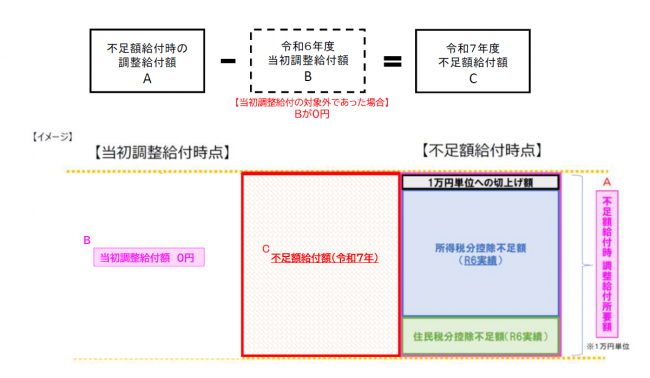

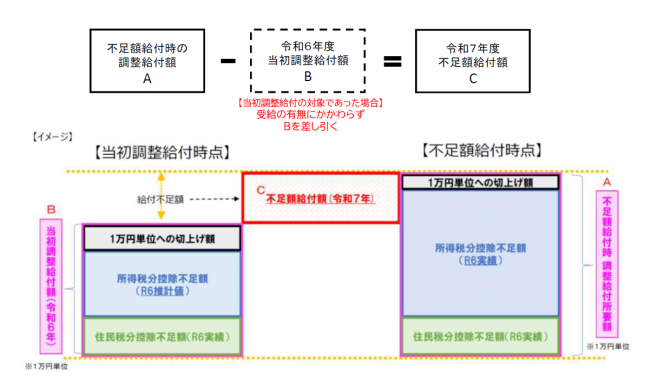

A8:不足額給付の支給要件を満たす場合は,当初調整給付の対象となっていなくても,不足額給付を受けることができます。

ただし,不足額給付支給時に受け取ることができるのは不足額給付支給分(C)のみであり,当初調整給付の対象になっていたにも関わらず辞退された方や,書類不備等で不支給となった方の当初調整給付分(B)を上乗せして受給することはできません。

Q9:令和7年度の住民税が非課税でも不足額給付はもらえますか。

A9:令和7年度住民税が非課税もしくは均等割のみ課税されている人でも,下記の例に該当する場合は【不足額給付1】または【不足額給付2】の対象となる可能性があります。

【不足額給付1】の対象となる可能性がある方

● 令和6年分の所得税(令和6年中の収入による課税)が発生していて,

かつ当初調整給付額に不足が生じていた場合。

● 令和6年度個人住民税(令和5年中の収入による課税)の定額減税の対象であり,

かつ当初調整給付額に不足が生じていた場合。

(注)住民税は翌年度課税,所得税は現年課税のため,課税の年が1年ずれます。

【不足額給付2】の対象となる可能性がある方

次の全ての要件を満たす方

● 令和6年分所得税及び令和6年度個人住民税所得割ともに定額減税前税額が0円であること

● 税制度上「扶養親族」の対象外であること

(青色事業専従者,事業専従者(白色)や合計所得金額48万円超の方)

● 当初調整給付の対象者に該当していないこと

(扶養親族等として対象となっている場合も含む)

● 低所得世帯向け給付(※)の対象世帯の世帯主・世帯員に該当していないこと

※ 低所得世帯向け給付とは,以下に掲げるものをいう。

・ 令和5年度住民税非課税世帯への給付金(7万円)

・ 令和5年度住民税均等割のみ課税世帯への給付金(10万円)

・ 令和6年度新たに住民税非課税世帯または均等割のみ課税世帯となった世帯への給付金(10万円)

Q10:事務処理基準日(令和7年6月2日)を過ぎてから申告し,所得税額が発生しましたが,定額減税しきれない額がありました。不足額給付はもらえますか。

A10:事務処理基準日の翌日以降の申告により不足額が判明した場合,不足額給付の算定を行う予定はありません。

Q11:不足額給付の対象となる「扶養親族」とは誰を指しますか。

A11:「扶養親族」には,配偶者及び16歳未満の扶養親族を含みます。

不足額給付の所得税分における配偶者は,「同一生計配偶者」のことで,同一生計配偶者とは,その者の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)の者を指します。なお,同一生計配偶者,その他の扶養親族ともに,令和6年12月31日時点で国内に居住している者に限ります。

一方,不足額給付の住民税分における配偶者は「控除対象配偶者」のことで,控除対象配偶者とは,その者の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)のもので,控除を受ける納税者本人の合計所得金額が1,000万円以下(給与のみの収入であれば1,195万円以下)の者を指します。なお,控除対象配偶者,その他の扶養親族ともに,令和5年12月31日時点で国内に居住している者に限ります。

Q12:令和6年1月2日以降に海外より入国しました。不足額給付の対象となりますか。

A12:不足額給付の支給要件を満たす場合,対象となります。

【不足額給付1】

令和6年1月1日時点で国外居住であった場合は,国内において令和6年度個人住民税が課税されていないため,不足額給付額の計算においては,令和6年分所得税部分のみで計算されます。令和6年分所得税で定額減税しきれなかった額が生じている場合は不足額給付1の対象となります。

【不足額給付2】

令和6年分所得税が非課税であり,不足額給付2の支給要件を満たしている場合,不足額給付2の対象となる可能性があります。令和6年1月1日時点で国外居住であった方で,不足額給付2の要件を満たす場合は,3万円の給付対象となる可能性がありますので,高知市健康福祉総務課給付金担当(088-856-6935)までお問い合わせください。

質問一覧へ戻る

支給額について

Q13:【不足額給付1】支給のお知らせ(または支給要件確認書)に記載されている「令和6年分所得税額」が実際払った金額と違っているのはなぜですか。

A13:令和6年中の所得情報をもとに,国が示した「不足額給付のための算定ツール」を使って給付額を算出しているため,実際に納税された所得税額と相違していることがあります。

Q14:【不足額給付1】所得税と住民税所得割で扶養人数が違っているのはなぜですか。

A14:所得税と住民税所得割で扶養人数を決定する時期が違っているからです。

所得税 ↠ 令和6年12月31日時点の扶養人数

住民税所得割 ↠ 令和5年12月31日時点の扶養人数

ただし,その年中に扶養親族が死亡した場合には,その死亡時点の扶養状況で決定します。

Q15:【不足額給付1】支給のお知らせ(または支給要件確認書)に記載されている当初調整給付額が実際に受給した金額と異なります。

A15:当初調整給付が高知市以外で対象となっていた方の場合,最新の令和6年度個人住民税情報を用いて「当初調整給付額」を算定しているため,当初調整給付時以降に修正申告等をされた場合,不足額給付1の通知に記載している「当初調整給付額」が実際の当初調整給付額と異なる場合があります。

その場合,お申し出いただくことで不足額給付額の再計算を行いますので,令和6年度に実施した当初調整給付の支給額が記載された通知をお手元に準備し,健康福祉総務課給付金担当(088-856-6935)までお問い合わせください。

Q16:【不足額給付1】令和5年中は収入がなかったため,令和5年分所得税及び令和6年度個人住民税の申告をしていませんでしたが,実際は家族を扶養していました。支給要件確認書の住民税所得割分定額減税可能額の計算に含まれていませんが,どうしたらいいでしょうか。

A16:令和5年分所得税及び令和6年度個人住民税が未申告であった場合,令和5年中の扶養人数を把握できないため,住民税所得割の定額減税対象人数(本人+扶養親族数)を「1人」としています。

令和5年中は収入がなく,実際に扶養をしていた親族がいる場合,令和6年度個人住民税を申告することで,不足額給付額の再計算を行いますので,健康福祉総務課給付金担当(088-856-6935)までお問い合わせください。

Q17:【不足額給付2】原則4万円と書いているのに,支給額が3万円なのはなぜですか。

A17:令和6年1月1日時点で国外に居住されていた方については,令和6年度の個人住民税が課税されないため,支給額が3万円となります。

Q18:令和6年分の源泉徴収票に「控除外額」が記載されていますが,この金額が給付されるのでしょうか。

A18:源泉徴収票に「控除外額」が記載されていても,その金額が給付されるとは限りません。

なお,「控除外額」が記載されていても,令和6年度に実施した当初調整給付の際に,すでに控除外額以上の当初調整給付の対象となっていた場合など,不足額給付の対象にならない場合があります。

「控除外額」が記載されていても,給付の対象にならない場合や給付額と一致しない場合があります。

(対象とならない場合の例)

○ 令和6年度に実施した当初調整給付の際に,すでに控除外額以上の当初調整給付の対象となっていた方

○ 令和6年分所得税と令和6年度個人住民税所得割がともに0円であり,不足額給付1の支給要件を満たさない方

(給付額と一致しない場合の例)

○ 源泉徴収票に記載されている収入以外に収入がある方

手続きについて

Q19:不足額給付1または不足額給付2をもらうためには,何か申請が必要ですか。

A19:不足額給付1または不足額給付2の対象者と確認できた方には次のいずれかのお知らせを送付します。

● 「支給のお知らせ」が届いた方

原則,申請等の手続きは不要です。

● 「支給要件確認書」が届いた方

提出期限までに必要事項をご記入いただき,必要書類の返送が必要です。

(必要書類については支給要件確認書をご確認ください。)

上のいずれかのお知らせが届いていない方で,一部条件に該当する方はお申出をいただくことで給付金を受給できる場合があります。詳しくは以下のページをご確認ください。

Q20:【支給のお知らせ】記載されている口座はどこから紐づけられた口座ですか

A20:支給のお知らせには公金受取口座情報を記載させていただいています。

本給付金については「公的給付の支給等の迅速かつ確実な実施のための預貯金口座の登録等に関する法律」の規定における「特定公的給付」の指定を受けているため,公金受取口座に指定した口座を使用しています。

ただし,不足額給付1については,令和6年度に実施した当初調整給付を口座振込にて受給された方は,その際に使用した口座へ振込することとしています。

Q21:【支給のお知らせ】記載されている支給口座を変更したいときはどんな手続きが必要ですか。

A21:支給口座の変更を希望される場合は,令和7年7月18日(金曜日)までに「高知市定額減税補足給付金コールセンター」へご連絡いただければ口座変更に必要な書類を送付させていただきます。なお,支給口座の変更を行った場合,支給日が変更となりますのでご了承ください。後日,新たな支給日等を記載した「支給決定通知書」を送付いたします。

Q22:【支給要件確認書】口座情報確認書類はキャッシュカードのコピーでもかまいませんか。

A22:「金融機関名,支店名,預金種別,口座番号,口座名義人」が分かる書類であればキャッシュカードでも問題ありません。

Q23:【支給要件確認書】オンラインにて申請をしたのですが,支給要件確認書の提出は不要ですか。

A23:不要です。

Q24:支給口座を妻(または夫)の口座にすることはできますか。

A24:原則対象者本人の口座への振込となりますが,同一世帯人や法定代理人による代理受給を行う場合は可能です。必要な手続きは次のとおりです。

● 支給のお知らせの場合

記載している支給口座から同一世帯の世帯員,別世帯の親族,法定代理人の口座に変更を希望する場合は,

令和7年7月18日までに「高知市定額減税補足給付金コールセンター」へご連絡いただければ,代理受給に必

要な書類を送付いたします。

なお,振込口座を変更する場合は支給日が変更となりますのでご了承ください。後日,新たな支給日

等を記載した「支給決定通知書」を送付いたします。

● 支給要件確認書の場合

支給要件確認書のB面の下部分に,代理受給をする場合の記入欄を設けております。

必要事項をご記入いただき,必要書類を添付して返信用封筒にて返送してください。

Q25:口座を持っていないのですが口座振込以外に支給方法はありますか。

A25:原則,口座振込となります。例外として,口座をお持ちでない場合は,現金を窓口等で支給いたします。

その他

Q26:受給した不足額給付は課税や差押えの対象となりますか。また,生活保護受給世帯の「収入認定」されますか。

A26:「物価高騰対策給付金に係る差押禁止等に関する法律施行規則の一部を改正する命令」に基づき非課税であり,差押え等ができないものとなります。また,生活保護制度においても,今回の給付は収入として認定しないこととされています。

関連ページ一覧

● 定額減税に関する詳細は,以下のリンクからご確認ください。

▼所得税について ↠ 国税庁「定額減税について」

▼住民税について ↠ 総務省「個人住民税における定額減税について」

▼高知市市民税課特設ページ ↠ 「個人市・県民税の定額減税・補足給付金等に関する特設ページ」

● 【参考】内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置の概要」

↠ https://www.cas.go.jp/jp/seisaku/benefit2023/index.html