本文

令和8年度から適用される税制改正

令和7年度税制改正概要

令和7年度税制改正において、物価上昇局面における税負担の調整及び就業調整対策の観点から、給与所得控除の見直し、

同一生計配偶者及び扶養親族の合計所得金額に係る要件等の引き上げ、大学生年代の子等に関する特別控除(特定親族特別控除)

の創設が行われました。

※改正は令和7年1月1日から12月31日までの収入を基礎とする令和8年度の個人住民税に適用されます。

※このページでは令和8年度の個人住民税向けの改正内容を掲載しています。

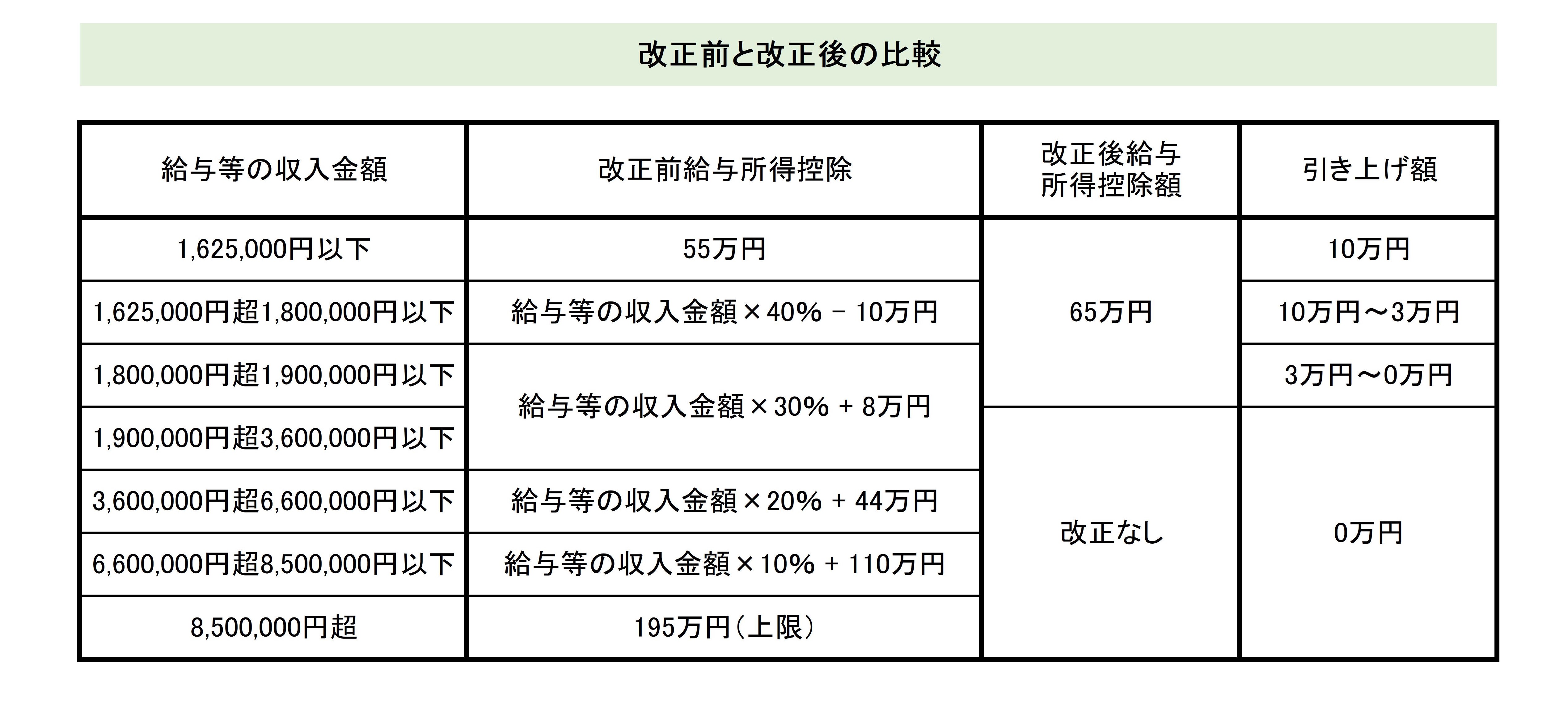

1 給与所得控除の見直し

給与所得者に適用される給与所得控除について、令和7年1月1日から12月31日までの収入を基礎とする令和8年度の個人住民税

から、給与収入額が190万円以下の方の最低保証控除額が最大10万円引き上げられます。

対象者:給与収入金額が190万円以下の方

控除額

※給与等の収入金額が190万円超660万円未満の場合の実際の給与所得控除額は、所得税法別表5の表(1) によって求めた額となります。

(1)法令検索サイトe-Gov:所得税法別表第5(外部リンク)

留意事項:190万円以下の方のみの改正です。190万円を超える区分の方は改正はありません。

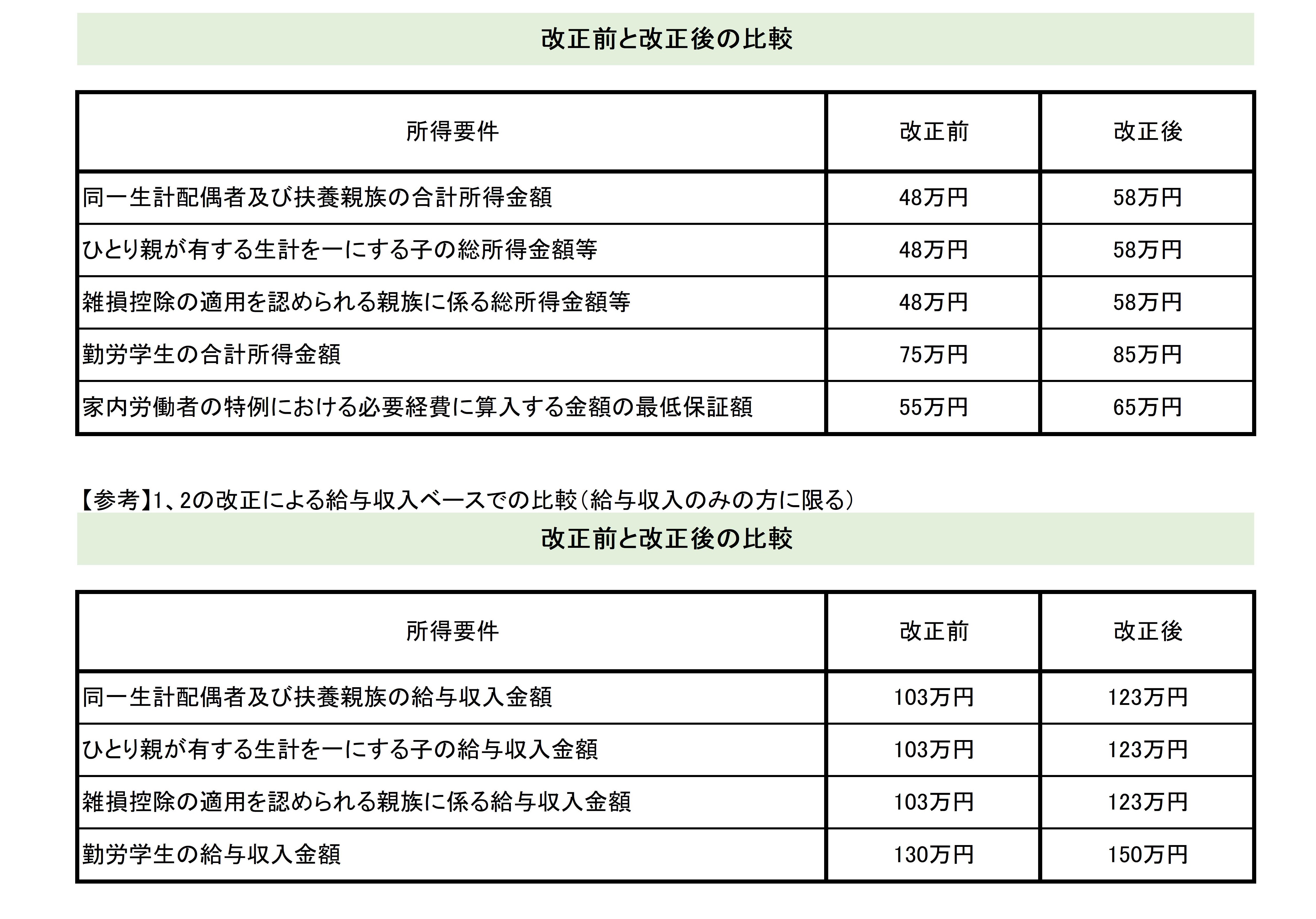

2 各種扶養控除等に係る所得要件の引上げ

令和7年1月1日から12月31日までの収入を基礎とする令和8年度の個人住民税から、各種扶養控除等の適用を受ける場合に

おける所得要件額が10万円引き上げられます。

対象及び改正内容

所得要件

※給与収入ベースでの比較は、いずれも判定の対象となる所得が給与所得のみの場合です。他の所得がある方はこの限りではありません。

※給与収入金額は、源泉徴収額、特別徴収税額、社会保険料などが差し引かれる前の額です。いわゆる手取り額ではありません。

3 大学生年代の子等に関する特別控除(特定親族特別控除)の創設

従来より、納税義務者に、19歳以上23歳未満である特定控除対象扶養親族がいる場合、その納税義務者の前年の総所得金額等

から、所得税は63万円、住民税は45万円を控除するとされていましたが、令和7年1月1日から12月31日までの収入を基礎とする

令和8年度の個人住民税から、合計所得金額が58万円を超える19歳から23歳未満の親族がいる場合においても、納税義務者が受

けられる控除額が当該親族の合計所得金額に応じて逓減(徐々に減少)していく仕組みで新たに設けられます。

対象者

以下のいずれにも該当する方と生計を一にする納税義務者

・年齢19歳以上23歳未満の親族(配偶者及び青色事業専従者を除く)

・合計所得金額が58万円超123万円以下(給与収入のみの場合は123万円超188万円以下)

・控除対象扶養親族に該当しない

控除額

特定親族特別控除

※いずれも判定の対象となる所得が給与所得のみの場合です。他所得がある方はこの限りではありません。

※給与収入金額は、源泉所得税額、特別徴収税額、社会保険料などが差し引かれる前の額です。いわゆる手取りではありません。

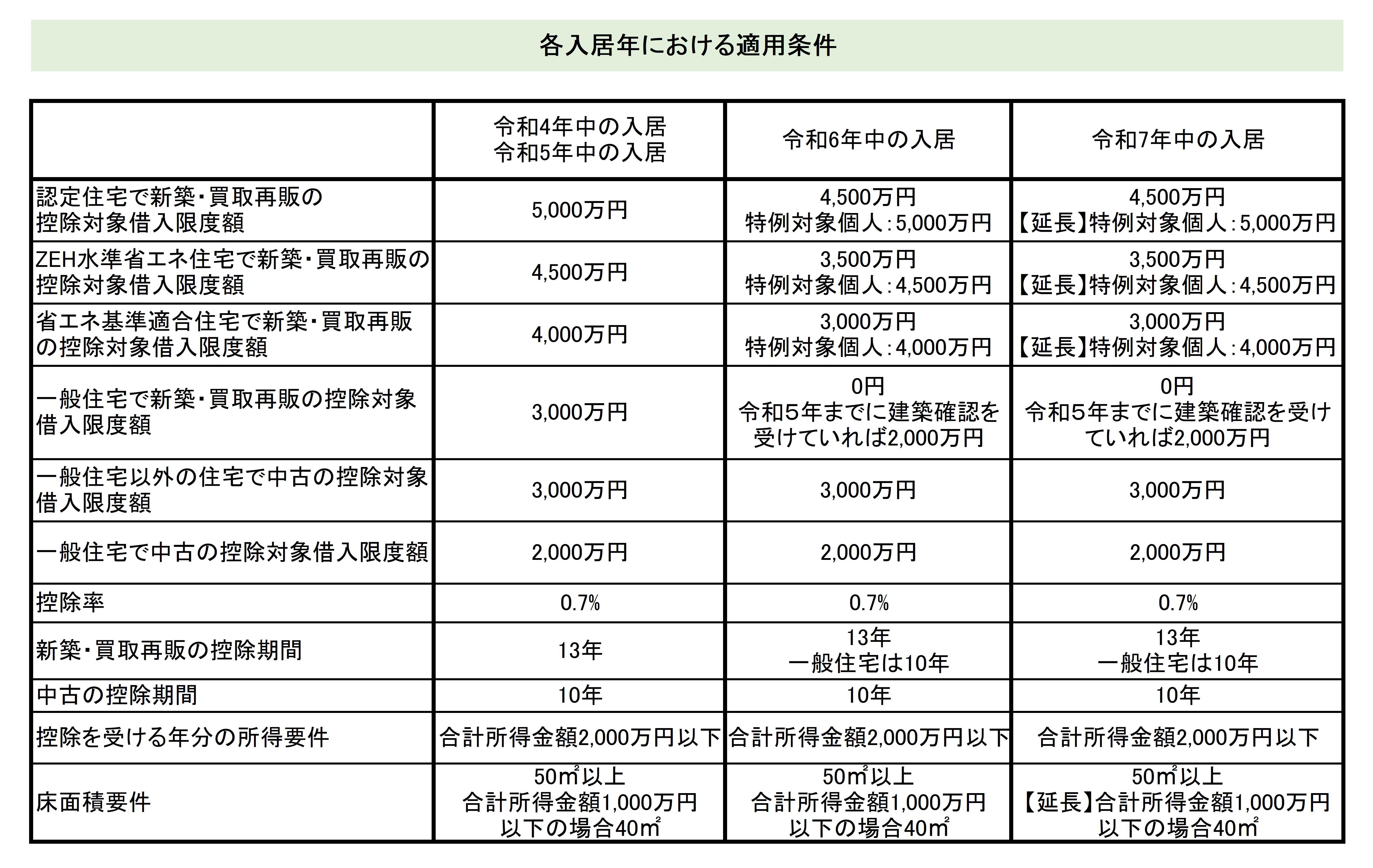

4 子育て支援に関する政策税制

住宅ローン控除について

・特例対象個人とは以下のいずれかに該当する者

1.年齢40歳未満であって配偶者を有する者

2.年齢40歳以上であって年齢40歳未満の配偶者を有する者

3.年齢40歳以上であって年齢19歳未満の扶養親族を有する者

・認定住宅とは下記のいずれかに該当する者

1.長期優良住宅の普及の促進に関する法律に規定する認定長期優良住宅

2.都市の低炭素化の促進に関する法律にきていする低炭素建築物または低炭素建築物とみなされる特定建築物

・ZEH水準省エネ住宅とは以下のもの

認定住宅以外でエネルギーの使用の合理化に著しく資する住宅

(断熱等性能等級5以上及び一次エネルギー消費量等級6以上)

・省エネ基準適合住宅とは以下のもの

認定住宅及びZEH水準省エネ住宅以外でエネルギーの使用の合理化に資する住宅

(断熱等性能等級4以上及び一次エネルギー消費量等級4以上)

特例対象個人の控除対象借入限度額上乗せの延長

適用時期:令和8年度課税まで

特例対象個人が認定住宅等の新築等をし、令和7年中に入居した場合、控除対象借入限度額が以下の通り上乗せされます

(1年間の延長)

・認定住宅:原則4,500万円 → 5,000万円(500万円上乗せ)

・ZEH水準省エネ住宅:原則3,500万円 → 4,500万円(1,000万円上乗せ)

・省エネ基準適合住宅:原則3,000万円 → 4,000万円(1,000万円上乗せ)

床面積要件の緩和措置の延長

適用時期:令和8年度課税まで

合計所得金額が1,000万円以下の場合、床面積要件を40m2以上で適用可能とする緩和措置について、令和7年12月31日以前に建築確認済みの新築住宅が対象となります(1年間の延長)